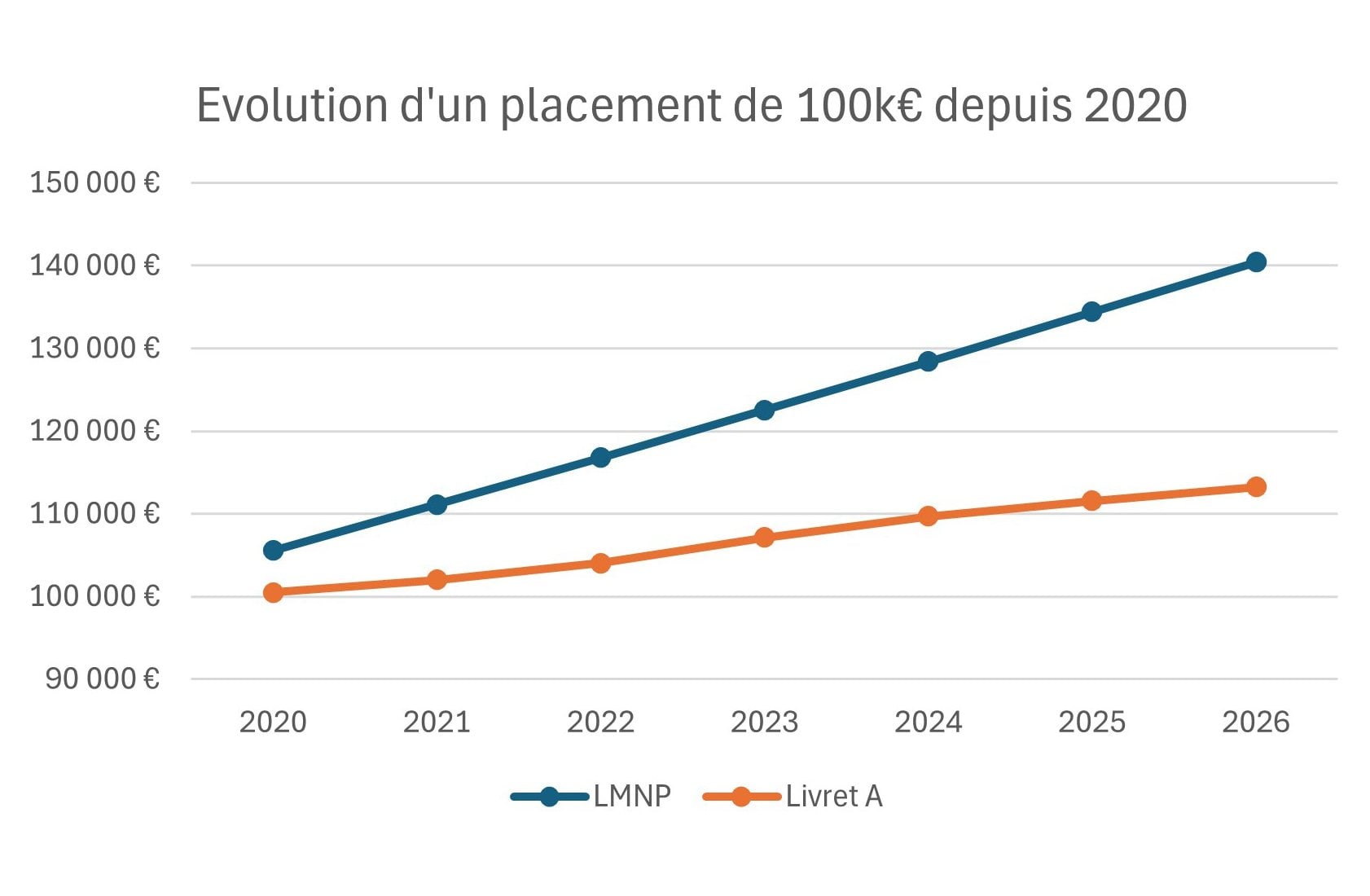

Pour y répondre, il est préférable de s’appuyer sur des données objectives plutôt que sur des impressions. Prenons un exemple clair : 100 000 € placés en 2020, et observons leur évolution jusqu’en 2026 selon deux stratégies.

Ce que rapporte réellement le Livret A

Sur la période 2020–2026, le taux du Livret A a évolué au fil des années. En appliquant ces taux année après année sur un capital initial de 100 000 € en janvier 2020, on obtient l’évolution suivante :

| Année | Taux Livret A | Capital fin d'année |

| 2020 | 0.50% | 100 500 € |

| 2021 | 1% | 101 505 € |

| 2022 | 2% | 103 535 € |

| 2023 | 3% | 106 641 € |

| 2024 | 2,40% | 109 201 € |

| 2025 | 1,70% | 111 057 € |

| 2026 | 1,50% | 112 723 € |

En six ans, 100 000 € deviennent 112 723 €, soit un gain total d’environ 12 723 €.

Ce résultat illustre bien la nature du Livret A : un placement sûr, liquide et simple, mais dont la capacité à faire croître réellement le patrimoine reste limitée, surtout lorsque l’inflation dépasse le taux servi certaines années.

Ce que rapporte l’immobilier locatif en LMNP

Prenons maintenant le même point de départ : 100 000 € investis en 2020 dans un bien en LMNP, avec un rendement initial de 5,5 % et une indexation des loyers suivant l’IRL, plafonnée à +2 % par an.

L’évolution du capital et des loyers est la suivante :

| Années | IRL pour révision loyer | Loyers | Capital fin d'année |

| 2020 | 0,95% | 5 552 € | 105 552 € |

| 2021 | 0,20% | 5 563 € | 111 116 € |

| 2022 | 1,61% | 5 653 € | 116 769 € |

| 2023 | 3,50% | 5 766 € | 122 535 € |

| 2024 | 3,50% | 5 881€ | 128 416 € |

| 2025 | 1,82% | 5 988 € | 134 404 € |

| 2026 | 0,79% | 6 036 € | 140 440 € |

Au terme de la période, 100 000 € investis en 2020 valent environ 140 440 € en 2026.

L’écart avec le Livret A est donc de près de 27 717€ en faveur de l’immobilier comme vous pouvez le constart sur ce graphique.

Pourquoi l’immobilier surperforme sur la durée

1) Un rendement structurellement plus élevé

Même dans une hypothèse prudente (5,5 % au départ, puis progression limitée par l’IRL), l’immobilier locatif délivre une performance nettement supérieure aux produits d’épargne réglementée. Là où le Livret A oscille entre 0,5 % et 3 %, le LMNP conserve une dynamique plus favorable dans le temps.

2) Une protection naturelle contre l’inflation

Les loyers sont indexés sur l’IRL, qui reflète l’évolution des prix. Sur la période étudiée, cette indexation a permis une revalorisation régulière des revenus locatifs, renforçant la croissance du capital année après année.

À l’inverse, certaines années (2021, 2022, 2023), le Livret A a été inférieur à l’inflation, ce qui signifie une érosion du pouvoir d’achat malgré une progression nominale du capital.

3) L’effet des intérêts composés

L’écart entre Livret A et LMNP ne cesse de s’amplifier avec le temps. En 2020, la différence est d’environ 5 000 €. En 2026, elle dépasse 27 000 €.

C’est l’effet des intérêts composés appliqués à un rendement plus élevé et indexé sur l’inflation : chaque année, les gains se calculent non seulement sur le capital initial, mais aussi sur les gains accumulés précédemment.

Comment structurer une stratégie patrimoniale cohérente

Un gestionnaire de patrimoine recommande généralement une approche équilibrée :

conserver une partie de son épargne sur un Livret A pour la sécurité et la liquidité,

et investir le reste dans l’immobilier locatif pour faire croître réellement son patrimoine.

Dans une stratégie immobilière efficace, il est conseillé de :

valider sa capacité d’emprunt avant de faire une offre sur une revente LMNP,

viser un financement sur 20 ou 25 ans,

prévoir un apport d’environ 20 % du prix du bien pour optimiser l’effet de levier tout en limitant l’effort d’épargne mensuel. Cet effet de levier se retrouve dans le TRI qui calcule la performance du cash investi dans la pierre.

Conclusion : laisser dormir son argent sur un Livret A a un coût

Les chiffres parlent d’eux-mêmes.

Entre 2020 et 2026 :

100 000 € sur un Livret A deviennent 112 723 €,

100 000 € investis en LMNP deviennent 140 440 €.

L’écart de 27 717 € représente une différence majeure en termes de création de patrimoine.

Il faut également rappeler un point essentiel : sur cette période 2020 - 2026, le taux du Livret A n’a pas été suffisant pour compenser l’inflation plusieurs années de suite. Autrement dit, même si le capital nominal a augmenté, le pouvoir d’achat réel de cette épargne s’est parfois érodé. À l’inverse, l’immobilier locatif, via l’indexation des loyers sur l’IRL et un rendement structurellement plus élevé, a mieux protégé et fait progresser le capital face à la hausse des prix.

Le Livret A reste utile comme épargne de précaution. En revanche, pour bâtir un patrimoine et se protéger durablement contre l’inflation, l’immobilier locatif en LMNP apparaît comme une solution nettement plus performante, grâce à un rendement supérieur, une indexation sur l’IRL et un puissant effet de capitalisation.